В III квартале 2015 г. на рынок еженедельно выходило по новому международному бренду

Аналитики международной консалтинговой компании Knight Frank подвели итоги III квартала: активность международных операторов несколько выше уровня прошлого года, несмотря на санкции. На рынок России за июль-сентябрь вышло 14 новых международных брендов. Всего с начала года открыли первые магазины 32 сетевых оператора, за три квартала 2014 г. вышло 30 брендов.

Основные выводы исследования:

· В III квартале 2015 г. на рынок России вышло 14 новых международных брендов, таким образом, в среднем открывался один «премьерный» магазин в неделю (см. таблицу 1). Для сравнения: в III квартале 2014 г. в Россию пришло 12 международных операторов.

· С начала 2015 г. 32 международных сетевых оператора открыли свои первые магазины и заведения в России, из них 66% относятся к среднему ценовому сегменту. За аналогичный период 2014 г. в страну пришло 30 сетевых операторов, таким образом, количество «премьер» на рынке ритейла сопоставимо с показателями прошлого года.

· За первые 9 месяцев 2015 г. российский рынок покинули 8 иностранных брендов. За аналогичный период 2014 г. – 4 оператора.

· До конца текущего года в России ожидается появление еще как минимум 12 новых брендов, в том числе и всемирно известного edutainment-парка KidZania, открытие которого состоится в IV квартале 2015 г. в ТРЦ «Авиапарк».

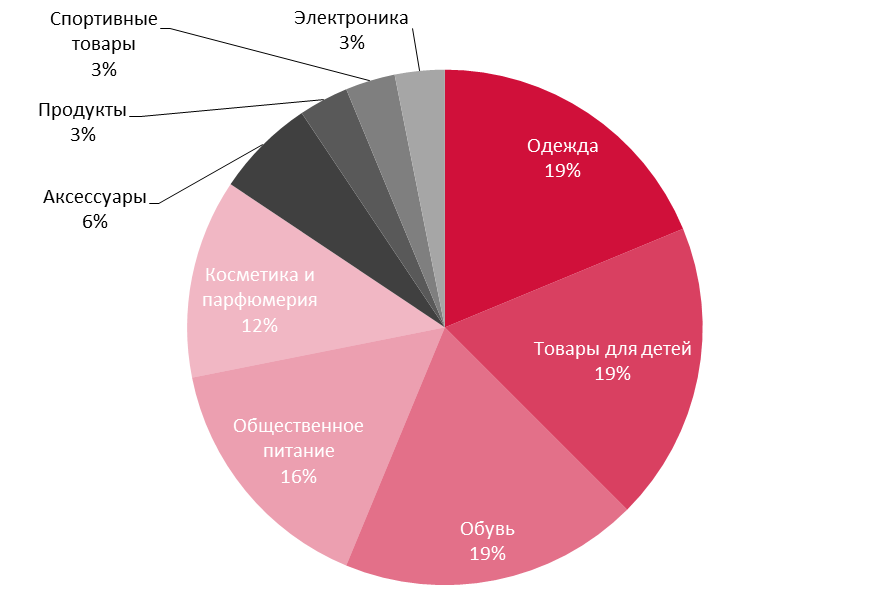

· В 2015 г. отмечается повышенная активность со стороны операторов профиля «товары для детей», что в первую очередь связано с открытием качественного специализированного центра «Центральный Детский Магазин на Лубянке», чья концепция привлекла несколько международных ритейлеров. Так, с начала года в Москву пришло 6 новых детских брендов (Bimbus, Brums, H&M Kid's, Orchestra, Original Marines, Silver Cross), до конца года ожидается появление еще 2.

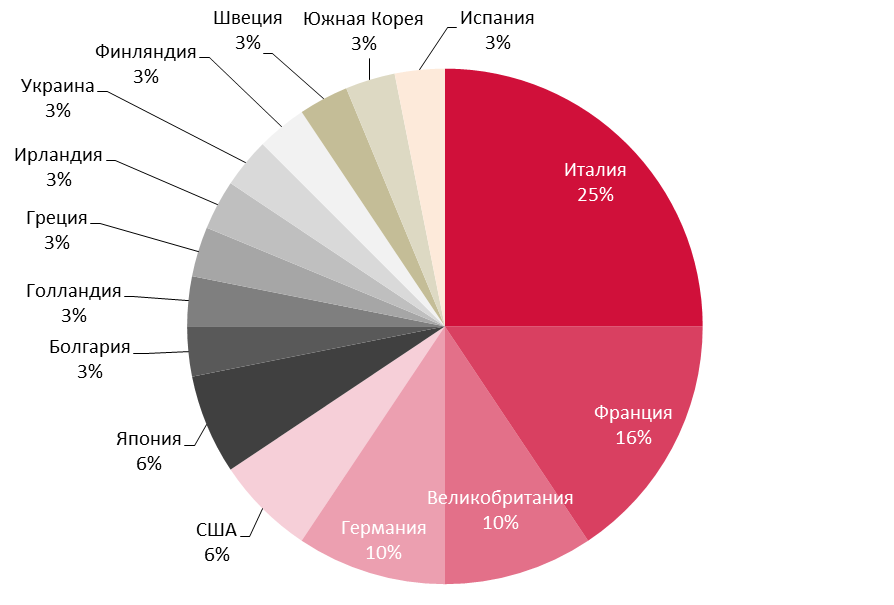

· В 2015 г. 5 сетевых компаний начали свое развитие в России с региональных рынков: первый магазин американского бренда Lichi открылся в Новосибирске, сеть кафе OLIVA (Германия), парфюмерные магазины Болгария Beauty (Болгария) и французская марка одежды Pimkie стартовали в Санкт-Петербурге, бутики одежды Saint James (Франция) открылись в Тюмени и Твери.

· Второй год подряд наибольшей активностью на российском рынке отличаются итальянские бренды: по итогам трех кварталов 2015 г. их доля в общем количестве «премьер» достигла 25% (за аналогичный период 2014 г. - около 23%) (см. диаграмму 2).

· В структуре новых брендов отмечается снижение доли операторов «общественного питания». Крупные сетевые игроки, ранее выходившие на российский рынок, в основном работали в сегменте fast-food, который, во-первых, сегодня не так востребован благодаря популяризации здорового образа жизни, а, во-вторых, в сегменте общепита усиливается присутствие крупных федеральных игроков.

Юлия Соколова, директор по сдаче в аренду торговых центров, Knight Frank, прокомментировала: «Вопреки ожиданиям некоторых игроков рынка количество новых зарубежных брендов в России в 2015 г. не уменьшилось, компании продолжают выходить на рынок, в том числе в форматах, ранее не представленных в России. Например, в 2015-2016 гг. ожидается открытие магазинов Euroshop – первый международный оператор формата fix-price в нашей стране. Кроме этого, состоялось открытие второго в мире бутика селективной парфюмерии Serge Lutens и уникального бутика колясок и товаров для новорожденных Silver Cross. Активность иностранных операторов обусловлена более привлекательными, чем год назад, коммерческими условиями: ставки аренды упали на 20-40% в зависимости от качества объекта, большинство ТЦ перешли арендные платежи в виде процента от товарооборота. Кроме этого, высокий уровень вакантных торговых площадей предоставляет возможность выбора наиболее удачной точки для старта. Еще одним стимулом для экспансии международных марок является все еще скудный ассортимент представленных на рынке сетевых концепций, и, как следствие, однообразный набор арендаторов в торговых центрах».

Таблица 1. Международные операторы, вышедшие на российский рынок в III кв. 2015 г.

|

|

Бренд |

Страна происхождения |

Профиль |

Локация |

Ценовой сегмент |

|

1. |

Apple Shop |

США |

Электроника |

ЦУМ (Москва) |

Выше среднего |

|

2. |

Bimbus |

Италия |

Товары для детей |

ЦДМ на Лубянке (Москва) |

Средний |

|

3. |

Circle of Gentlemen |

Голландия |

Одежда |

Торговая галерея «Модный Сезон» (Москва) |

Премиальный |

|

4. |

De Fonseca |

Италия |

Обувь |

ТРЦ «Европарк» (Москва) |

Средний |

|

5. |

DOMINO EIGHT |

Украина |

Одежда |

Street retail. Неглинная ул. (Москва) |

Премиальный |

|

6. |

Fazer Baker’s Market |

Финляндия |

Продукты |

Street retail. Новый Арбат (Москва) |

Средний |

|

7. |

Lichi |

США |

Обувь |

ТРЦ «Сан Сити» (Новосибирск) |

Средний |

|

8. |

Malo |

Италия |

Одежда |

ГУМ (Москва) |

Премиальный |

|

9. |

Reisenthel |

Германия |

Аксессуары |

Дизайн-завод FLACON (Москва) |

Средний |

|

10. |

Seiko |

Япония |

Аксессуары |

Street retail. Никольская ул. (Москва) |

Разные ценовые диапазоны |

|

11. |

Soocre’ |

Греция |

Кондитерская |

ЦДМ на Лубянке (Москва) |

Средний |

|

12. |

Stella Sport |

Германия |

Спортивные товары |

Торговая галерея «Модный Cезон» (Москва) |

Выше среднего |

|

13. |

ULRIC DE VARENS |

Франция |

Косметика и парфюмерия |

ТРЦ «Гагаринский» (Москва) |

Средний |

|

14. |

Wonders |

Испания |

Обувь |

ТРЦ «Атриум» |

Средний |

Источник: Knight Frank Research, 2015

Диаграмма 1. Структура распределения вышедших на рынок международных операторов по профилю, %

Источник: Knight Frank Research, 2015

Диаграмма 2. Структура распределения вышедших на рынок международных операторов по стране происхождения, %

Источник: Knight Frank Research, 2015