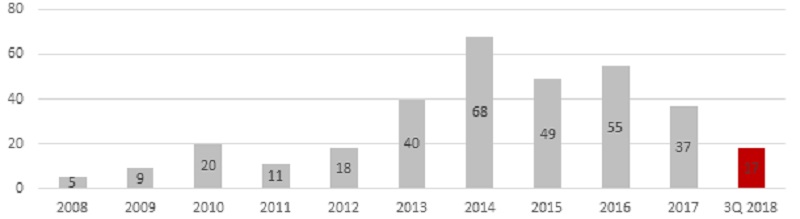

С начала 2018 года в Россию пришло в 1,5 раза меньше новых брендов

Среди новых брендов, первые торговые точки которых были открыты в России в III квартале 2018 года, можно назвать Haier (магазин одноименного китайского производителя бытовой техники и электроники), That’s Living (мебель и товары для дома, США), NaturaPura (португальский бренд одежды для новорожденных) и Panda Express (общественное питание, США) и др.

Около трети всех новых брендов, вышедших на российских рынок с начала текущего года, относятся к профилю «Товары для детей». Годом ранее преобладающая доля новых брендов принадлежала профилю «Одежда / Обувь / Белье» (36%, от общего числа новых брендов). В разрезе ценовых сегментов по предварительным итогам III квартала 2018 года преобладающую долю занимают бренды средней ценовой категории. Год назад более половины новых торговых марок относилось к ценовому сегменту «Выше среднего/ Премиальный».

В течение III квартала 2018 года один бренд заявил об уходе с российского рынка - Crate&Barrel (американская сеть мебели и товаров для дома). Кроме того, ранее, в I полугодии 2018 года, еще два ритейлера объявили о закрытии своих магазинов на территории РФ под брендами MediaMarkt (немецкая сеть магазинов электроники и бытовой техники) и Claire’s (аксессуары и бижутерия, США).

Английский бренд одежды и обуви L.K. Bennett в августе 2018 года закрыл единственную офлайновую точку, однако продолжает работать в России в формате интернет-магазина. Стоит отметить, что рост интернет-торговли в целом в России набирает обороты. Так, за последние пять лет доля e-commerce в розничном товарообороте увеличилась в два раза и по итогам 2017 года составила 3,8%.

В течение 2018 года значительных колебаний диапазона арендных ставок в торговых центрах Москвы не отмечено. Верхняя граница диапазона ставки аренды устанавливается в объектах, имеющих преимущество по местоположению. За III квартал 2018 года отмечен рост верхней границы % с оборота продаж лишь для некоторых профилей торговых операторов.

По словам директора департамента торговой недвижимости компании Knight Frank Евгении Хакбердиевой, III квартал как правило характеризуется невысокой активностью на рынке, которая связана с низким сезоном: летним периодом, отпусками и каникулами. Заявленные к открытию еще в первой половине года проекты были перенесены на конец года, новых проектов на рынок так и не вышло. Однако, со стороны арендаторов продолжает сохранятся тренд на расширение сетей и открытия новых магазинов. Приятно отметить, что колебания курса валют, имеющие место в текущем квартале, не отразились на планах ритейлеров по развитию.

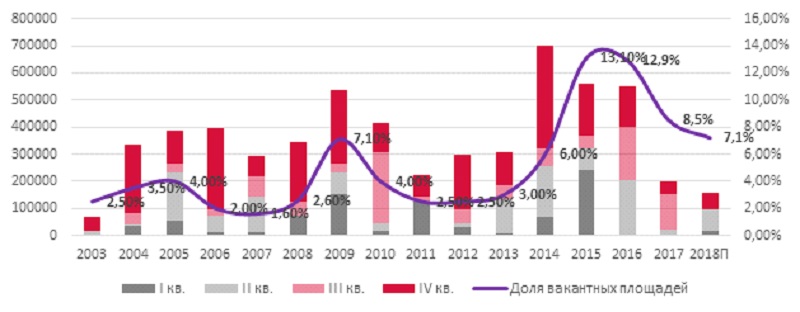

В III квартале 2018 года объем предложение торговых площадей Москвы не изменился и составил 12,3 млн кв. м (GLA - 6,3 млн кв. м). Суммарно с начала 2018 года в столице было введено в эксплуатацию 97,5 тыс. кв. м (GLA), что на треть меньше аналогичного показателя 2017 года.

Запланированные к вводу в III квартале 2018 года объекты на рынок не вышли. Так, сроки открытия ТЦ «Южный» (2 фаза) и ТЦ Metromall были перенесены с сентября на октябрь 2018 года. Кроме того, с начала текущего года на 2019 год были перенесены даты открытия пяти торговых центров: ТРЦ «Остров мечты», 2 фаза ТЦ «Смоленский пассаж», ТЦ «Сказка», ТЦ в составе ТПУ «Рязанская», ТЦ «Ангара». Суммарная арендопригодная площадь этих объектов составляет 118,2 тыс. кв. м (GLA) или 43% от изначально планируемого объема нового предложения в 2018 году.

В IV квартале 2018 года, помимо «Южного» и Metromall, ожидается открытие ТЦ «Арена Плаза», ТЦ «Галеон». Общая арендопригодная площадь четырех объектов составляет 61,7 тыс. кв. м. Продолжая обозначившуюся в 2017 году тенденцию, три из четырёх объектов представляют собой торговые центры районного формата, целевой аудиторией которых является проживающее рядом население.

Годовой прирост нового предложения по итогам 2018 года ожидается на четверть ниже аналогичного показателя предыдущего года (GLA - 199 тыс. кв. м) и составит не более 159 тыс. кв. м (GLA).

Низкий темп ввода нового предложения способствует снижению среднерыночного показателя вакантности площадей в торговых центрах столицы. По итогам III квартала 2018 года доля пустующих площадей в профессиональных торговых центрах Москвы сократилась на 1,4%, по сравнению с декабрем 2017 года, и составила 7,1%. По прогнозам компании Knight Frank, доля вакантных площадей в торговых центрах столицы до конца года продолжит снижаться.

Динамика нового предложения в торговых центрах и доли вакантных площадей

.

.

Динамика выхода новых международных операторов на российский рынок, ед.

Cтруктура брендов, вышедших на российский рынок за последние 10 лет, по ценовому сегменту, %

Условия аренды в торговых центрах Москвы

|

Профиль арендатора |

Диапазон базовых арендных ставок, руб./м²/год* |

% от ТО |

|

|

Гипермаркет (>7 000 м²) |

4 500 – 10 000 |

1,5 – 4 |

|

|

DIY (>5 000 м²) |

3 000 – 9 000 |

4 – 6 |

|

|

Супермаркет (1 000 – 2 000 м²) |

12 000 – 23 000 |

4 – 8 |

|

|

Товары для дома (<1 500 м²) |

6 000 – 10 000 |

8 – 12 |

|

|

Бытовая техника и электроника (1 200– 1 800 м²) |

8 000 – 20 000 |

2,5 – 5,5 |

|

|

Спортивные товары (1 200 – 1 800 м²) |

6 000 – 12 000 |

6 – 8 |

|

|

Детские товары (1 200 – 2 000 м²) |

6 000 – 16 000 |

7 – 9 |

|

|

Операторы торговой галереи: |

|||

|

Якоря более 1 000 м² |

0 – 12 000 |

4 – 12 |

|

|

Мини-якоря 700 – 1 000 м² |

0 – 14 000 |

6 – 12 |

|

|

|

Мини-якоря 500 – 700 м² |

0 – 16 000 |

6 – 12 |

|

|

300 – 500 м² |

0 – 25 000 |

5 – 12 |

|

|

150 – 300 м² |

0 – 18 000 |

6 – 14 |

|

|

100 – 150 м² |

16 000 – 36 000 |

10 – 15 |

|

|

50 – 100 м² |

25 000 – 80 000 |

12 – 15 |

|

|

0 – 50 м² |

45 000 – 120 000 |

12 – 15 |

|

Досуговые концепции: |

|||

|

Развлекательные центры (2 000 – 4 000 м²) |

4 000 – 8 000 |

10 – 14 |

|

|

|

Кинотеатр (2 500 – 5 000 м²) |

0 – 6 000 |

8 – 12 |

|

Общественное питание: |

|||

|

|

Food-court |

45 000 – 150 000 |

8 – 15 |

|

|

Кафе |

15 000 – 90 000 |

12 – 14 |

|

|

Рестораны |

0 – 25 000 |

10 – 12 |

* Коммерческие условия, обсуждаемые в процессе переговоров

Ставки аренды указаны без учета НДС и операционных расходов

Источник: Knight Frank Research, 2018

Источник: King Frank