Россияне «не допивают» кофе на 1 трлн рублей

По данным международной консалтинговой компании Knight Frank, в настоящее время на российском рынке проходит третья волна открытий кофеен. В отличие от первых двух, с 2013 года активно развиваются небольшие авторские сети кофеен и кофе-баров на фоне изменений покупательского поведения. Тем не менее, рынок кофеен далек от насыщения. Сейчас в городах-миллионниках работает около 5 000 кофеен, при этом объем рынка составляет цифра 130 млрд рублей, а потенциал с учетом потребительских возможностей – 1 трлн руб., что в 7,6 больше текущей насыщенности рынка. Потенциал рынка Москвы составляет более 120 млрд рублей, что в 4 раза превосходит текущее значение.

- В России потребление кофе в расчете на человека значительно уступает европейским странам и США – всего 21 литр кофе в год в среднем выпивает россиян, при этом в Москве этот показатель в два раза выше – 41 литр. Для сравнения финн в среднем потребляет 200 литров кофе в год.

- По данным аналитиков Knight Frank, в столице около половины экономически активного населения регулярно покупает кофе. 25% совершают покупку ежедневно, половина – 1-2 раза в неделю, остальные – примерно раз в месяц. Таким образом, потенциал рынка Москвы составляет более 120 млрд рублей, что в 4 раза превосходит текущее значение.

|

Страна |

кофе, л/год |

|

Финляндия |

200 |

|

Швеция |

200 |

|

Германия |

180 |

|

Норвегия |

150 |

|

США |

100 |

|

Россия |

21 |

|

Москва |

41 |

Knight Frank Research, 2018

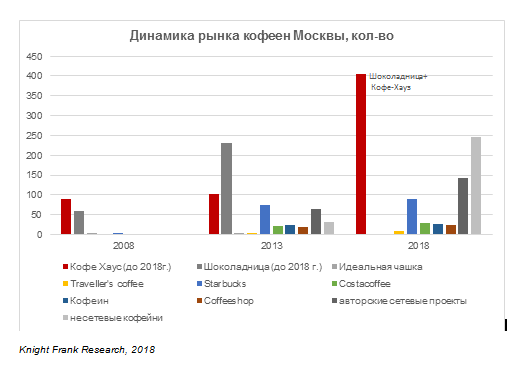

- В последние 5 лет активно развиваются небольшие авторские сети кофеен и кофе-баров. На данный момент в Москве более 1 000 заведений, относящихся к формату кофейни или кофе-бара, и более половины из них работают в формате coffee-to-go, суммарно составляя около 5% от московского рынка общественного питания.

- Согласно данным аналитиков Knight Frank, ежегодный прирост по количеству кофеен всех типов в России составляет в среднем 3%, кофеен типа «кофе на вынос» – 7%.И в ближайшем будущем темпы прироста могут увеличиться – этому способствует развитие культуры потребления кофейных напитков (рост спроса) и доступный вход на рынок (для открытия кофейни не сетевого оператора формата «на вынос» достаточно 500 тыс. рублей).

- По данные исследования компании Business Planer, посещаемость традиционных кафе (кофейня с едой) в России снизилась на 11%, тогда как трафик в coffee-to-go – вырос на 23%. По мнению аналитиков Knight Frank, это связано с более динамичным образом жизни, особенно для молодежной группы потребителей, также со снижением покупательских возможностей (чашка кофе «с собой» дешевле аналогичной позиции в кафе).

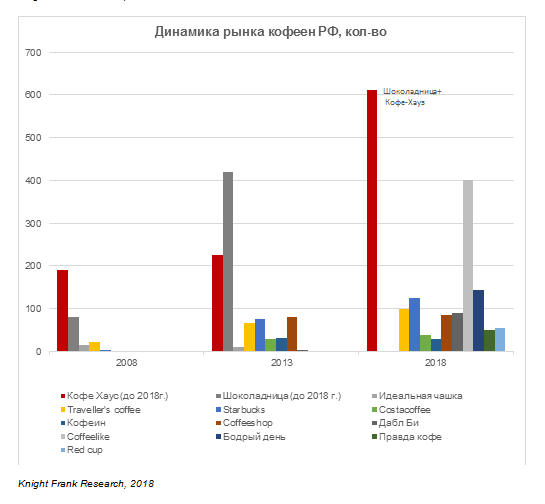

- К первой волне открытия кофеен относятся кафе, запущенные в период с 1998 по 2000-е гг. Самой быстро растущей сетью «первого поколения» стала «Шоколадница», которая за пятилетний период (2008-2013 гг.) увеличилась почти в 5 раза и вдобавок поглотила своего главного конкурента. «Кофе Хауз», в свою очередь, открывшийся в 1999 году, стремительно вырос за 9 лет до 190 точек. Сейчас общее число кофеен «Кофе Хауза» и «Шоколадницы» составляет 612 – это самая многочисленная сеть кофеен в России.

- Вторая волна развития сетевых кофеин началась в 2007 году с открытием легендарной сети Starbucks. За 11 лет существования количество кофеен этой волны выросло на с 3 до 300 кофеен. В третью волну вошли такие кофейные заведения, как Даблби, доросшая с 4 до 90 точек с 2012 года, и самая крупная сеть «кофе с собой» в России Coffeelike – достигла 400 точек с 2013 года.

- Третью волну развития кофейных заведений отличает авторский подход к приготовлению напитков: сырье закупается самостоятельно, баристы тщательно составляют разнообразные миксы, совершенствуется технология обжарки, используются кофемашины последних моделей и т.д. Вместе с этим аналитики Knight Frank отмечают изменения и в поведении потребителя – если до 2013 года кофе почти всегда сопутствовал позициям из меню, то сейчас это самостоятельный или единственный продукт заказа. На покупательское поведение россиян повлияло стремительное развитие культуры кофейного напитка, рационализированное отношение к расходам на питание вне дома и увеличение предложений на рынке.

Открытия кофеен в России

|

Россия |

год открытия в РФ |

|

1 волна |

|

|

Кофе Хаус |

1999 |

|

Шоколадница |

2000 |

|

Идеальная чашка |

1998 |

|

Traveller's coffee |

2000 |

|

2 волна |

|

|

Starbucks |

2007 |

|

Costacoffee |

2008 |

|

Кофеин |

2008 |

|

Coffeeshop |

2008 |

|

3 волна |

|

|

Дабл Би |

2012 |

|

Coffeelike |

2013 |

|

Бодрый день |

2013 |

|

Правда кофе |

2013 |

|

Red cup |

2014 |

Развитие кофеен в России. Количество торговых точек на конец года

|

Россия |

2008 |

2013 |

2018 |

|

1 волна |

|||

|

Кофе Хаус |

190 |

226 |

612 |

|

Шоколадница |

81 |

420 |

|

|

Идеальная чашка |

16 |

10 |

0 |

|

Traveller's coffee |

21 |

66 |

98 |

|

2 волна |

|||

|

Starbucks |

3 |

75 |

126 |

|

Costacoffee |

- |

28 |

38 |

|

Кофеин |

- |

32 |

30 |

|

Coffeeshop |

- |

81 |

84 |

|

3 волна |

|||

|

Дабл Би |

- |

4 |

90 |

|

Coffeelike |

- |

- |

400 |

|

Бодрый день |

- |

- |

143 |

|

Правда кофе |

- |

- |

50 |

|

Red cup |

- |

- |

55 |

|

Coffee& the City |

|

|

44 |

|

Take&Wake |

|

|

22 |

Knight Frank Research, 2018

Knight Frank Research, 2018

- По словам Виктории Камлюк, директора направления стрит-ритейла Knight Frank, в Москве наиболее высоким спросом у кофеен пользуются центральные и пешеходные улицы города, бизнес-центры и торгово-развлекательные центры. Карта кофеен расширяется и благодаря программе «Моя улица», а также улучшающейся системе городского транспорта. Спрос на кофейни обоих видов растет и в строящихся ТПУ, густонаселенных спальных районах и рядом ж/д вокзалами. В перспективе 5 лет мы ожидаем прирост количества кофеен в столице минимум в 3 раза.

Knight Frank Research, 2018