Новые бренды в 2 раза чаще выходят на рынок в формате корнеров

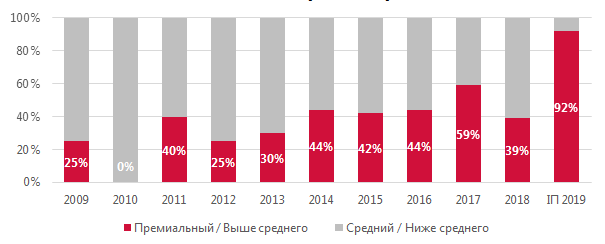

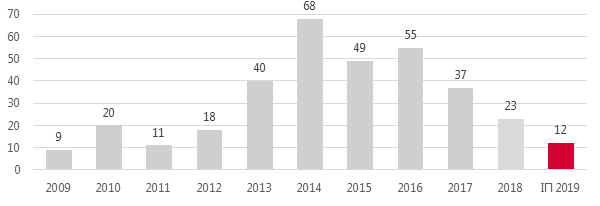

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2019 года на рынке торговой недвижимости Москвы. За I полугодие 2019 года на российский рынок вышло 12 международных розничных операторов, что меньше, чем за аналогичный период 2018 года (13 брендов). Новые бренды преимущественно соответствуют ценовым сегментам «выше среднего» и «премиум», при этом аналитики Knight Frank отмечают интересный тренд – треть новых брендов вышла в формате корнеров и pop-up stores, хотя еще год назад все бренды открылись исключительно в формате монобрендовых магазинов. Уже работающие на территории России бренды также активно осваивают формат pop-up – более 20 брендов в I полугодии 2019 года открыли свои точки в таком формате, что 2 раза больше, чем в аналогичный период 2018 года (не считая открытых pop-up у стадионов к ЧМ по футболу, запущено всего 10 проектов).

- • За I полугодие 2019 года на российский рынок вышло 12 международных розничных операторов, что меньше, чем за аналогичный период 2018 года (13 брендов). Новые бренды преимущественно соответствуют ценовым сегментам «выше среднего» и «премиум», и относятся к профилю «одежда, обувь, белье». 8 из 12 брендов открылись в формате полноценных магазинов и бутиков (в случае с Sanders Grill by KFC – ресторан), 3 – в формате корнера и 1 – в формате pop-up. Аналитики Knight Frank отмечают тренд открытия первых торговых точек международными ритейлерами в формате корнеров и pop-up stores. Для сравнения: в I полугодии 2018 года все новые бренды открывались в формате монобрендовых магазинов. Как отмечает Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank, формат корнера или временной аренды позволяет международному ритейлеру минимизировать риски при выходе на российский рынок, выбрав более успешную локацию с наработанной целевой для бренда аудиторией. Стоит отметить, что сегмент «премиум» является в России более устойчивым к кризисным явлениям и изменчивости покупательских возможностей.

- • Уже работающие на территории России бренды также активно осваивают формат pop-up – более 20 брендов в I полугодии 2019 года открыли свои точки в таком формате, в числе которых Etro Home в «ГУМе», Ulyana Sergeenko в ТЦ «Петровский Пассаж» и ТЦ «Времена Года», Tag Heuer и Burberry в ТЦ «Крокус Сити Молл», Uniqlo в ТРЦ «Атриум», MiuMiu в ТЦ «ЦУМ», Nespresso в ТЦ «Смоленский Пассаж». Компания Tom Tailor объявила о своем развитии в формате pop-up stores площадью 50-70 кв. м.

Структура брендов, вышедших на российский рынок за последние 10 лет, по ценовому сегменту

Источник: Knight Frank Research, 2019

Динамика выхода международных операторов на российский рынок за последние 10 лет, шт.

Источник: Knight Frank Research, 2019

Международные операторы, вышедшие на российский рынок в I полугодии 2019 г.

|

№ |

Бренд / торговый оператор |

Страна происхождения бренда |

Профиль |

Ценовой сегмент |

|

1 |

DKNY Sport |

США |

Одежда/Обувь/Белье |

Выше среднего |

|

2 |

A Bathing Ape (Bape) |

Япония |

Одежда/Обувь/Белье |

Выше среднего |

|

3 |

Rains |

Дания |

Одежда/Обувь/Белье |

Выше среднего |

|

4 |

Giorgio Magnani |

Италия |

Одежда/Обувь/Белье |

Премиальный |

|

5 |

Cult Gaia |

США |

Одежда/Обувь/Белье |

Премиальный |

|

6 |

Hackett |

Англия |

Одежда/Обувь/Белье |

Премиальный |

|

7 |

EA7 |

Италия |

Одежда/Обувь/Белье |

Премиальный |

|

8 |

Sanders Grill by KFC |

США |

Общественное питание |

Ниже среднего |

|

9 |

Richard Mille |

Швейцария |

Часы |

Премиальный |

|

10 |

Giovanni Raspin |

Италия |

Ювелирные украшения |

Премиальный |

|

11 |

VFiles Yellow Label |

США |

Одежда/Обувь/Белье |

Выше среднего |

|

12 |

Off-White |

Италия |

Одежда/Обувь/Белье |

Премиальный |

Источник: Knight Frank Research, 2019

- • Планируют открытие торговых точек косметический бренд Skin&Co Roma, одежный бренд & OtherStories и WeekDay холдинга H&M, китайский одежный ритейлер Urban Revivo, корейская сеть кинотеатров CJ CGV в рамках сотрудничества с компанией ADG Group, польский бренд детской одежды Minimi. Сразу несколько представителей категории Food&Beverages анонсировали выход на российский рынок: французская Hana Group со специализацией на японской кухне, британская сеть здорового питания Holland & Barrett, крупная японская сеть быстрого питания «Мацуя».

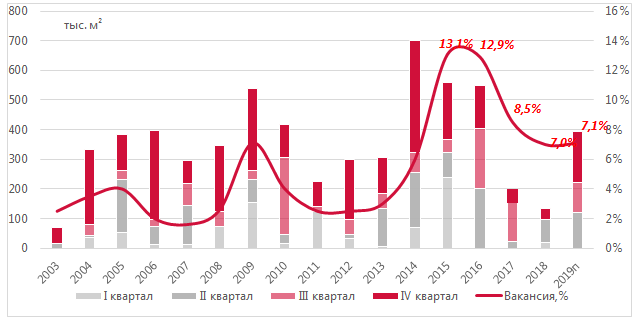

- • По итогам I полугодия 2019 года общий объем предложения рынка торговой недвижимости Москвы составил 12,7 млн кв. м (GLA – 6,46 млн кв. м). Прирост нового предложения почти на 2% произошел за счет открытия во втором квартале ТРЦ «Саларис» и ТЦ «Галеон» с общей арендопригодной площадью в 119 тыс. кв. м.

- • Уровень вакансии в торговых центрах Москвы за полугодие увеличился незначительно и составил 7,1%. Однако, в сравнении с I полугодием 2018 года показатель вакантности свободных площадей снизился на 0,6 п. п.

- • В крупнейших концептуальных торговых центрах доля свободных площадей осталась без изменений на уровне 3% от общей арендопригодной площади объекта. При этом показатель вакантности в крупных торговых центрах, введенных в эксплуатацию более 2 лет назад, составляет 3,3% (+1 п.п.).

- • На фоне ввода новых торговых площадей в 2019 году аналитики Knight Frank ожидают небольшого увеличения доли вакантных площадей в торговых центрах – до 7,7%, но вакансия в стабилизированных торговых центрах, работающих больше двух лет, будет снижаться.

- • Всего в функционирующих торговых центрах столицы пустует порядка 460 тыс. кв. м, что на 9,5% больше, чем год назад в аналогичный период. Максимальный объем свободных площадей зафиксирован в Северо-Восточном административном округе: здесь из 423 тыс. кв. м торговых площадей вакантно около 45 тыс. кв. м, что составляет 10% от общего объема вакантных площадей столицы. Две трети свободных площадей приходится на ТРЦ «Золотой Вавилон Ростокино» и проходящий фазы ребрендинга ТРЦ «Европолис Ростокино». В I полугодии 2018 года антирейтинг по доле свободных площадей возглавлял Южный административный округ.

Динамика открытия новых торговых центров и доли вакантных площадей

Источник: Knight Frank Research, 2019

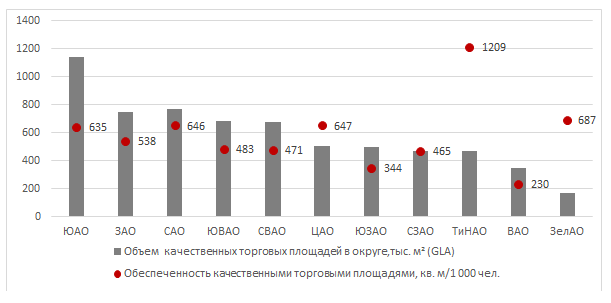

- • С учетом нового объема предложения по итогам первого полугодия 2019 года показатель обеспеченности жителей Москвы качественными торговыми площадями составил 512,5 кв. м на 1 000 человек, годовая динамика была положительной (+2%). По данному показателю Москва по-прежнему находится на 5 месте среди российских городов-миллионников, отставая от Екатеринбурга, Самары, Нижнего Новгорода и Санкт-Петербурга.

- • В разрезе административных округов Москвы в старых границах наиболее обеспеченными торговыми площадями были Центральный, Северный и Южный округа столицы. Новомосковский административный округ является лидером по обеспеченности – 1 513 кв. м/1 000 чел., что обусловлено небольшой численностью населения округа (259 682 чел.). В перспективе ближайших 3-5 лет в округе ожидается значительный прирост населения за счет ввода в эксплуатацию большого объема жилья на фоне низкой интенсивности ввода торговых центров и, как следствие, снижение показателя обеспеченности до 750-850 кв. м/1 000 чел. Наименее обеспеченный качественными торговыми площадями – Троицкий административный округ – с нулевым значением, однако ситуация может измениться с анонсированным на начало 2020 года открытием торгового центра «Московский» (17 тыс. кв. м).

Объем предложения и обеспеченность торговыми площадями по округам Москвы

Источник: Knight Frank Research, 2019

- • Объем нового предложения за 2019 год, согласно заявленным планам девелоперов, составит 394[1] тыс. кв. м. Однако, с учетом сложившейся на рынке практики переноса сроков открытия части объектов на следующий год, фактический объем нового предложения по итогам текущего года может достигнуть не более 250 тыс. кв. м. До конца 2019 года к открытию заявлены такие крупные торговые объекты, как ТРЦ «Остров Мечты» (GLA – 70 тыс. кв. м) и ТРЦ «Квартал W» (GLA – 68 тыс. кв. м), два торговых центра в составе ТПУ – ТЦ «Сказка» (GLA – 18,6 тыс. кв. м) и ТЦ «Рязанская» (GLA – 14 тыс. кв. м), а также 2 аутлет-центра на Новорижском шоссе – Novaya Riga Outlet Village (GLA – 25,3 тыс. кв. м) и The Outlet Moscow (GLA –14,5 тыс. кв. м), готовится к вводу в эксплуатацию 2-ая очередь «Смоленского Пассажа» (GLA – 13 тыс. кв. м.).

- • В перспективе нескольких лет анонсированы еще несколько проектов торговых центров: ТЦ «Павелецкая Плаза» (GLA/GBA – 35 000 кв. м/73 000 кв. м) со сроком реализации конец 2020 года, выдано разрешение на строительство ТРЦ «Город Косино» (GLA/GBA – 72 000 кв. м/127 000 кв. м), анонсировано начало строительства в 2020 году МФК «Прокшино» группы «Сафмар» (GBA – 332 000 кв. м).

Торговые центры, планируемые к открытию до конца 2019 г.

|

Название |

Адрес |

GBA |

GLA |

|

Остров мечты |

Нагатинская пойма |

280 000 |

70 000 |

|

Квартал W |

Аминьевское ш., вл. 15 |

125 000 |

68 000 |

|

Novaya Riga Outlet Village |

Новорижское ш., д. Покровское |

38 000 |

25 280 |

|

Сказка |

Боровское ш./Корнея Чуковского ул. |

29 000 |

18 608 |

|

The Outlet Moscow |

Новорижское ш., 5 км от МКАД |

27 000 |

14 500 |

|

ТЦ в ТПУ «Рязанская» |

Нижегородская ул. |

20 000 |

14 000 |

|

Смоленский пассаж, фаза II |

Смоленская пл., вл. 7-9 |

14 800 |

13 000 |

|

Проекты ADG Group |

|

|

|

|

Будапешт |

Лескова ул., 14 |

19 103 |

9 736 |

|

Ангара |

Чонгарский бул., 7 |

12 479 |

6 785 |

|

Рассвет |

Зои и Александра Космодемьянских ул., 23 |

9 365 |

6 460 |

|

Марс |

Инженерная ул., 1 |

8 070 |

6 184 |

|

Высота |

Юных Ленинцев ул., 52 |

8 944 |

6 139 |

|

Орбита |

Андропова просп., 27 |

9 066 |

5 958 |

|

Нева |

Беломорская ул., 16А |

8 664 |

5 890 |

|

Эльбрус |

Кавказский бул., 17 |

6 919 |

4 701 |

Источник: Knight Frank Research, 2019

- • В течение I полугодия 2019 года уровень арендных ставок на торговые помещения в ТЦ не претерпел значительных колебаний и в целом остался в прежнем ценовом диапазоне. Максимальные базовые ставки аренды приходятся на помещения в зоне фуд-корта и для «островной» торговли в действующих проектах с высоким трафиком могут достигать 150 тыс. руб./кв. м/год. Минимальные ставки аренды устанавливаются на помещения площадью более 2 000 кв. м для якорных арендаторов.

Условия аренды в торговых центрах Москвы

|

Профиль арендатора |

Диапазон базовых арендных ставок, руб./м²/год* |

% от ТО |

|

|

Гипермаркет (>7 000 м²) |

4 500–10 000 |

1,5–4 |

|

|

DIY (>5 000 м²) |

3 000–9 000 |

4–6 |

|

|

Супермаркет (1 000–2 000 м²) |

12 000–23 000 |

4–6 |

|

|

Супермаркет (450–900 м²) |

18 000–35 000 |

6–8 |

|

|

Товары для дома (<1 500 м²) |

6 000–10 000 |

10–12 |

|

|

Бытовая техника и электроника (1 200–1 800 м²) |

8 000‒20 000 |

2,5–5 |

|

|

Спортивные товары (1 200–1 800 м²) |

6 000‒12 000 |

6–8 |

|

|

Детские товары (1 200–2 000 м²) |

6 000‒16 000 |

7–9 |

|

|

Операторы торговой галереи: |

|||

|

Якоря более 1 000 м² |

0–12 000 |

4–12 |

|

|

Мини-якоря 700–1 000 м² |

0–14 000 |

6–12 |

|

|

|

Мини-якоря 500–700 м² |

0–16 000 |

6–12 |

|

|

300–500 м² |

0–25 000 |

5–12 |

|

|

150–300 м² |

8 000–18 000 |

6–14 |

|

|

100–150 м² |

16 000–36 000 |

10–14 |

|

|

50–100 м² |

25 000–80 000 |

12–14 |

|

|

0–50 м² |

45 000–120 000 |

12–14 |

|

Досуговые концепции: |

|||

|

Развлекательные центры (2 000–4 000 м²) |

4 000–8 000 |

10–14 |

|

|

|

Кинотеатр (2 500–5 000 м²) |

0–6 000 |

8–12 |

|

Общественное питание: |

|||

|

|

Food-court |

45 000–150 000 |

12–15 |

|

|

Кафе |

15 000–90 000 |

12–15 |

|

|

Рестораны |

0–25 000 |

10–15 |

*Коммерческие условия, обсуждаемые в процессе переговоров

Источник: Knight Frank Research, 2019

[1] С учетом пересмотра планов по открытию торговых центров компанией ADG Group