MAGAZAN.ru. Аптечный рынок России и Москвы в 2012 году

28.06.2012

Портал MAGAZAN.ru рассмотрел ключевые аспекты развития аптечного рынка России и, в частности, московского региона, в контексте изменений его инфраструктуры за последний год.

Предложение

По данным MAGAZAN.ru, за период с мая 2011 года по апрель 2012 года год в целом по России закрылась четверть мелких и крупных, сетевых, государственных, муниципальных и частных аптек. Закрытия произошли в основном в малых городах и населенных пунктах. Участники рынка замечают, что многие из них не смогли «пережить повышение страховой ставки» и были вынуждены покинуть рынок. По данным Росздравнадзора, в 28 регионах России сегодня ощутима нехватка аптек и аптечных пунктов.

«Вместе с тем, – поясняет Алексей Могила, независимый консультант портала MAGAZAN.ru, – на их место пришли новые игроки: только чуть более 6% освободившихся помещений были вновь заняты под аптечный бизнес». По состоянию на 1 апреля 2012 года общее количество розничных торговых точек на аптечном рынке России составляет около 53 тысяч, что, по различным данным, на 14–19% меньше по сравнению с апрелем 2011 года. «В меньшей степени повальное закрытие аптек коснулось областных центров, а также Московского региона и особенно – Москвы, – продолжает Алексей Могила, – где произошла ротация игроков рынка: уходили одни, в основном частные одиночные аптеки, на их место приходили другие». В Москве, по данным аналитиков MAGAZAN.ru, на 1 апреля 2012 года насчитывается около 3,9 тысяч аптек и аптечных пунктов, что на 4,3% меньше по сравнению с маем 2011 года. В Московской области количество аптек сократилось более, чем на 12%.

Алексей Могила утверждает, что ротация игроков рынка продолжается. Например, только в июне 2012 года на рынке предложений стрит–ритейла Москвы выставлено 16 помещений под аптеки. Как правило, они быстро находят новых обладателей, в 90% из них открываются аптеки под новыми вывесками.

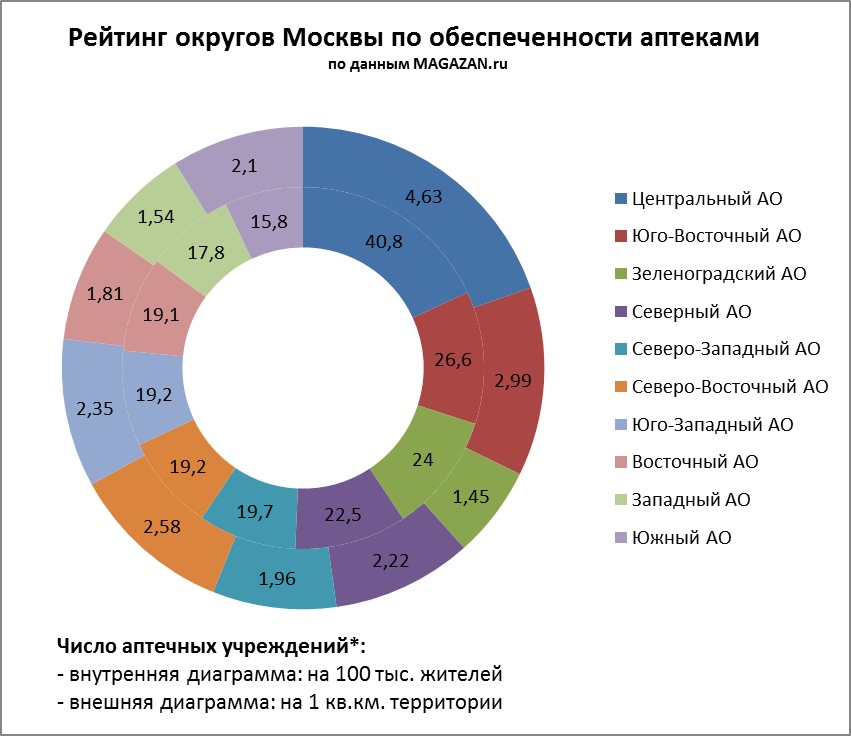

В Москве на одну аптеку приходится в среднем 2500 жителей. По мнению экспертов, это приемлемый показатель в условиях борьбы за выживание и клиента. По данным Мосгорстата, на рынке стрит-ритейла лидирует по обеспеченности аптеками Центральный административный округ. Он характеризуется высоким потенциалом спроса на услуги аптек, в большей мере за счет жителей других округов и гостей Москвы, приезжающих в ЦАО по различным причинам. Так, в центре Москвы на 100 тысяч жителей приходится 40,8 аптечных учреждений. Первое место округ занимает и по показателю шаговой доступности аптек: в ЦАО на один квадратный километр территории приходится 4,6 торговых помещений под аптеки.

* Включая аптеки, аптечные магазины, киоски и пункты, без учета торговых центров

По оценке Алексея Могилы, аптечный сегмент – один из динамично меняющихся на рынке стрит–ритейла, и владельцы аптек – постоянные клиенты по аренде площадей. Оптимальная площадь для средней аптеки составляет 100–150 квадратных метров. Такие помещения пользуются самым высоким спросом у арендаторов в виду своей универсальности, поэтому объем предложения таких объектов на рынке небольшой. «Средний чек в некоторых аптеках сопоставим со средним чеком продовольственного магазина, – говорит Алексей Могила. – При этом торговой площади аптеке нужно в три раза меньше, чем продуктовому магазину». Ставка аренды под помещения аптек в Москве зависит от площади, качества помещения и месторасположения торговой точки с лекарственными средствами, и составляет от $800 до $3500 за квадратный метр в год.

По мнению Алексея Могилы, для аптек, как для продуктовых магазинов, определяющим фактором высоких показателей продаж является интенсивный пешеходный трафик. А потому, как и другие арендаторы, аптеки предпочитают размещаться на проходных улицах и в торговых комплексах, а также в районах массовой застройки. Иногда аптечные магазины ориентируют на места скопления пенсионеров: например, отделения «Сбербанка», собесы или больницы. Главным требованием для функционирования аптеки считается первая линия домов в спальных районах либо вблизи метро. Обязательно на первом этаже, с отдельным входом. «Почти 90% заявок поступает на аренду площадей, остальные – на покупку, – говорит Алексей Могила. – При этом доля спроса на аренду выросла за последнее время на 10–15%».

Игроки рынка

На фармацевтическом рынке периодически появляется информация о возможном акционировании или приватизации той или иной аптечной сети. О намерении реализовать аптечную сеть «Доктор Столетов», объединяющую более 400 точек в 11 регионах страны, было заявлено в октябре прошлого года. Самыми серьезными претендентами на покупку называли петербургский фармдистрибьютор «Империя-Фарма» и частного инвестиционного фонда Hybrid Investments Capital Corporation (Hi Capital), владеющий 22,6% акций ОАО «Аптечная сеть 36,6». Ввиду высокой социальной нагрузки, а также не всегда эффективного управления, многие государственные аптечные сети оказались убыточными и обременительными для муниципальных бюджетов. Эксперты полагают, что это стало своеобразным дополнительным стимулом для процесса акционирования государственных аптек. Одной из самых громких сделок за прошедший год стала продажа фондом ООО «Инвест Маркет» при содействии Hi Capital муниципальной сети «Мособлфармация», которая вошла в состав А5 Group. В московском регионе за

явлено о возможной передаче в частные руки «коммерческих видов деятельности» ГУП «Столичные аптеки» и преобразовании 76 аптек этой государственной сети в бюджетные учреждения. Эксперты полагают, что это своеобразная предпродажная подготовка сети, что, несомненно, ведет к повышению коммерческой стоимости продаваемых активов.

Если аптечному предприятию можно дать совершенно четкое определение – оно представляет собой агломерат различных видов торговых точек, однозначно объединенных юридически, работающих по одной лицензии, то понятие аптечной сети более широкое. На российском рынке аптечные сети представлены как отдельными аптечными предприятиями (сети централизованного типа), так и их совокупность (сети холдингового типа), объединенная общим собственником или по ряду договорных параметров (цели, средства, брэнд и т.д.). Холдинговые аптечные сети могут состоять из нескольких десятков лицензиатов.

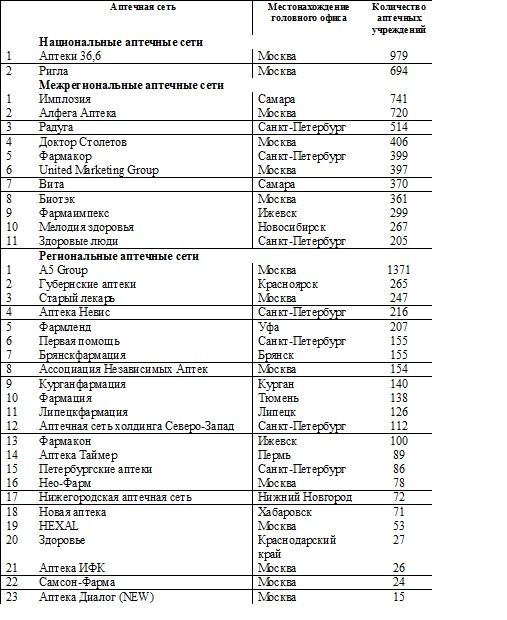

По данным MAGAZAN.ru, на российском рынке аптек представлено более 40 сетевых игроков. Их разделяют по сфере влияния и географического охвата на национальные (все регионы и не менее 15 областей), межрегиональные (не менее 5 областей в не менее чем двух регионах), региональные (один регион). Представлены на рынке также локальные аптечные сети (одна область) и одиночные аптеки.

Если рассматривать структуру аптечных предприятий в целом по стране, то 79,6% всех розничных торговых точек сосредоточены в руках некрупных аптечных организаций, имеющих в своем составе до 10 торговых точек, и одиночным аптекам. Мегакластеру принадлежит 21,4% рынка. На российском рынке присутствуют крупные игроки: А5 Group, «Аптечная сеть «36,6», «Имплозия», «Ригла», «Радуга», «Доктор Столетов» и другие. По итогам 2011 года аптечная сеть «Имплозия» была лидером среди межрегиональных аптек по количеству торговых точек. Безусловный лидер среди региональных сетей – А5 Group.

Рейтинг аптечных сетей России по количественному составу

по данным MAGAZAN.ru

В Москве насчитывается около 20 сетевых аптечных структур с количеством от 10 аптек. Их доля на рынке аптечного ритейла столицы составляет почти треть всей фармацевтической розницы (28,2% аптек).

А5 Group принадлежит 306 столичных точек, компании «Ригла» – 160, «36,6» – 122 аптеки в Москве. В Ассоциацию независимых аптек входит 148 столичных аптек, 137 аптек объединяет United Marketing Group, 115 аптек принадлежит «Старому лекарю», 52 – «Доктору Столетову». Присутствуют на московском рынке и небольшие сетевые фармритейлеры – «Нео–Фарм» (36), «Первая помощь» (28), Аптека ИФК (26), «Самсон–Фарма» (23), Hexal (22), «Аптеки Лекрус» (21), «Знахарь» имеет 19 аптек в столице.

Среди лидеров аптечного рынка по количеству торговых точек наблюдается крайне неоднородная структура различных типов аптечных учреждений. Как отмечают эксперты, структура аптечной сети непосредственно сказывается на ее валовой выручке. Однако, количество торговых точек, принадлежащих аптечным сетям, не является определяющим фактором, оказывающим влияние на ее выторг. Так, по данным ЦМИ «Фармэксперт», аптечная сеть «Ригла» опережает по объему розничных продаж в денежном выражении абсолютного лидера по количеству торговых точек А5 Group.

Бессменный лидер этого рейтинга с 2006 года – аптечная сеть «36,6» – переместился на второе место, ее доля на розничном рынке лекарственных средств по итогам 2011 года составила 2,33% против 2,47% годом ранее. На первой строчке теперь находится «Ригла» с долей 2,55% (в 2010 году — 2,38%). На третьем месте расположилась A5 Group, (1,99% против 1,61%). «36,6» уступила лидерство и по количеству точек. Потеря доли «36,6» на лекарственном розничном рынке эксперты объясняют разными стратегиями компаний. «36,6» активно старалась наращивать оборот нелекарственной продукции, стараясь тем самым увеличить рентабельность бизнеса, ведь лекарственные средства из перечня жизненно важных подпадают под ценовое регулирование. А «Ригла», напротив, начала концентрироваться на лекарственных средствах и активно открывала аптеки в формате дискаунтера. В целом, как показывают исследования ЦМИ «Фармэксперт», розничный коммерческий фармрынок в России показывает положительную динамику. В первом квартале 2012 года в стоимостном выражени

и объем продаж вырос по сравнению с аналогичным периодом прошлого года на 18,6% в USD и на 22,4% в рублях, в натуральном выражении – на 5,1%.

Увеличение объемов продаж в 2011–12 годах обусловлено, прежде всего, ростом цен на лекарственные средства. При этом продажи дешевых лекарственных средств (менее 75 руб. за упаковку) сократились, а дорогих – (более 600 рублей за упаковку), наоборот, увеличились. Объем продаж лекарственных средств в натуральном выражении (в упаковках) увеличился всего на 1%.

По данным Роскомстата, в целом с начала 2012 года рост цен на медицинские препараты увеличился на 6,3%. В I квартале 2012 года объем продаж фармацевтических и медицинских препаратов вырос в сопоставимых ценах по отношению к I кварталу 2011 года на 2,9%. Доля медицинских препаратов в общем объеме продажи продуктов питания и непродовольственных товаров осталась за год неизменной и составляет 3,5%.

Тенденции

Госрегулирование деятельности аптечного ритейла и законодательные нововведения послужили в некоторой степени стимулом для самоорганизации игроков рынка: на первый план вышли качественные характеристики ведения бизнеса и его развития. Пережив тяжелый в финансовом отношении период, многие компании смогли разглядеть уязвимость своего бизнеса и правильно выбрать направления дальнейшей работы. На рынке наметилась тенденция к консолидации и продаже аптечного бизнеса, появились новые формы торговли и увеличились контракты на продвижение лекарственных средств.

Одним из знаковых явлений последнего времени стало повсеместное внимание к формату дискаунтеров. Едва ли не каждый крупный игрок аптечного сектора теперь имеет в своем арсенале аптеки, ориентированные на экономного потребителя. Кроме того, аптечные сети идут на развитие мультиформатности, при которой одна сеть объединяет в себе дискаунтеры, аптеки премиум–класса и люксовые аптеки. Появилась тенденция ребрендинга части аптечных учреждений, которые работают в отдельном формате. Например, дискаунтеры и аптеки у дома в некоторых сетях сменили торговую марку, но остались в структуре сетей. Так, сеть «Ригла» развивает проект «Будь здоров!», «36,6» – «ЛЕКО», «А5» – «Норму», «Доктор Столетов» – «Хорошую аптеку», «Фармакор» – «Экономь!». Дискаунтеры – не единственный новый формат на рынке аптечного ритейла: уже появились гомеопатические аптеки, аптеки для мам и детей, аптеки для кардиологических больных, диабетические аптеки. В Москве, например, компания A.v.e group запустила первую в России сеть luxury–аптек для VIP-посетителей. Эксперты прогнозируют, что война форматов продолжится.

Прогнозы

Анализируя ситуацию на фармрынке в ходе Премии «Лучшие аптеки – 2012», эксперты прогнозируют начало новой волны поглощений региональных аптечных сетей, в приоритете – сети, имеющие от 10 до 50 аптек. Нарастающий процесс консолидации, ознаменовавшийся в минувшем году рядом крупных сделок, будет только усиливаться, при этом на первый план постепенно выходят игроки второго эшелона, имеющие возможность покупать. Об этом свидетельствует также рост активности инвестиционных компаний, в скором времени готовы прийти на российский рынок и международные игроки. Как отмечают эксперты, увеличится активность сетей ассоциативного типа. Участникам рынка, как и прежде, предстоит сложная борьба за клиентов и повышение рентабельности. Ожидается появление новых форматов, обостренная борьба за квалифицированные кадры и поиск новых решений для снижения издержек.